Au cœur du paysage complexe de la formation professionnelle en France réside un principe fondamental : l’exonération de la taxe sur la valeur ajoutée (TVA). C’est un élément qui, bien que souvent pris pour acquis, joue un rôle crucial dans le fonctionnement des organismes de formation. En effet, cette exonération constitue le pilier sur lequel repose bon nombre d’initiatives éducatives et professionnelles. Son importance ne peut être surestimée : elle allège les charges financières des institutions éducatives et ouvre la voie à des opportunités éducatives plus accessibles pour les apprenants.

Pourtant, malgré son statut de principe de base, son application n’est pas systématique. Dans cet article, nous plongerons au cœur de l’exonération de TVA dans le domaine de la formation professionnelle. Nous examinerons de près les conditions strictes qui régissent cette exonération, soulignant pourquoi la quasi-totalité des organismes de formation continue en France choisissent de la solliciter.

En comprenant les tenants et aboutissants de ce processus, nous dévoilerons les raisons pour lesquelles cette exemption fiscale est un sujet incontournable dans le monde de l’éducation et de la formation.

L'Exonération de TVA : c'est quoi ?

L’exonération de la taxe sur la valeur ajoutée (TVA) pour les organismes de formation en France est un mécanisme fiscal essentiel qui facilite l’accès à l’éducation et à la formation continue. Pour comprendre pleinement son impact, il est impératif d’explorer en détail son principe et les conditions strictes qui encadrent son obtention.

Comment ça marche ?

Le principe de base de l’exonération de TVA pour les organismes de formation réside dans la nature particulière de leurs activités. Contrairement aux entreprises commerciales classiques, les organismes de formation professionnelle ont pour objectif principal de transmettre des connaissances et des compétences. Leur mission éducative est considérée comme un service d’intérêt général. En conséquence, ces organismes peuvent être exemptés de la TVA pour leurs prestations éducatives.

L’article 261 du CGI stipule de manière explicite : “Sont exonérés de la taxe sur la valeur ajoutée les prestations de services et les livraisons de biens qui leur sont étroitement liées, effectuées dans le cadre de la formation professionnelle continue, telle qu’elle est définie par les dispositions législatives et réglementaires qui la régissent, assurée soit par des personnes morales de droit public, soit par des personnes de droit privé titulaires d’une attestation délivrée par l’autorité administrative compétente reconnaissant qu’elles remplissent les conditions fixées pour exercer leur activité dans le cadre de la formation professionnelle continue.“

Ce passage crucial souligne que l’exonération de TVA concerne spécifiquement les prestations de services et les biens directement associés à la formation professionnelle continue. Ainsi, cette exonération s’applique aux organismes de formation publique ainsi qu’à ceux du secteur privé qui ont été dûment agréés par l’autorité administrative compétente – via l’obtention de leur numéro de déclaration d’activité. Via la délivrance du NDA, la DREET reconnaît en effet que l’organisme de formation remplit les conditions requises pour exercer leurs activités dans le cadre de la formation professionnelle continue, confirmant ainsi leur éligibilité à l’exonération de TVA.

Je me certifie Qualiopi !

Comment être exonéré de TVA ?

L’obtention de l’exonération de la taxe sur la valeur ajoutée (TVA) n’est pas systématique pour les organismes de formation. Pour bénéficier de cette exonération fiscale, les organismes de formation doivent respecter des conditions précises énoncées par les autorités compétentes. Voici un aperçu détaillé des étapes clés à suivre.

Obtenir le Numéro de Déclaration d'Activité (NDA)

Avant d’expliquer comment être exempté de TVA sur vos prestations de formation, rappelons que vous ne pourrez être exonéré de TVA qu’à condition d’avoir été vous même déclaré organisme de formation. Il faut donc avoir un obtenu votre Numéro de Déclaration d’Activité de formation (NDA) : c’est un prérequis absolument nécessaire. Ce numéro, délivré par les Directions Régionales de l’Économie, de l’Emploi, du Travail et des Solidarités (DREETS), est essentiel pour exercer légalement des activités de formation.

Pour l’obtenir, les organismes doivent soumettre les documents suivants à la DREETS :

- Une copie du justificatif d’attribution du numéro unique d’identification (Siren) ;

- Un bulletin n°3 du casier judiciaire du dirigeant pour les personnes morales ou du déclarant pour les personnes physiques.

- Une copie de l’un des éléments suivants :

- Une première convention de formation professionnelle.

- Un bon de commande ou une facture établis pour la réalisation de la prestation de formation.

- Un premier contrat de formation professionnelle.

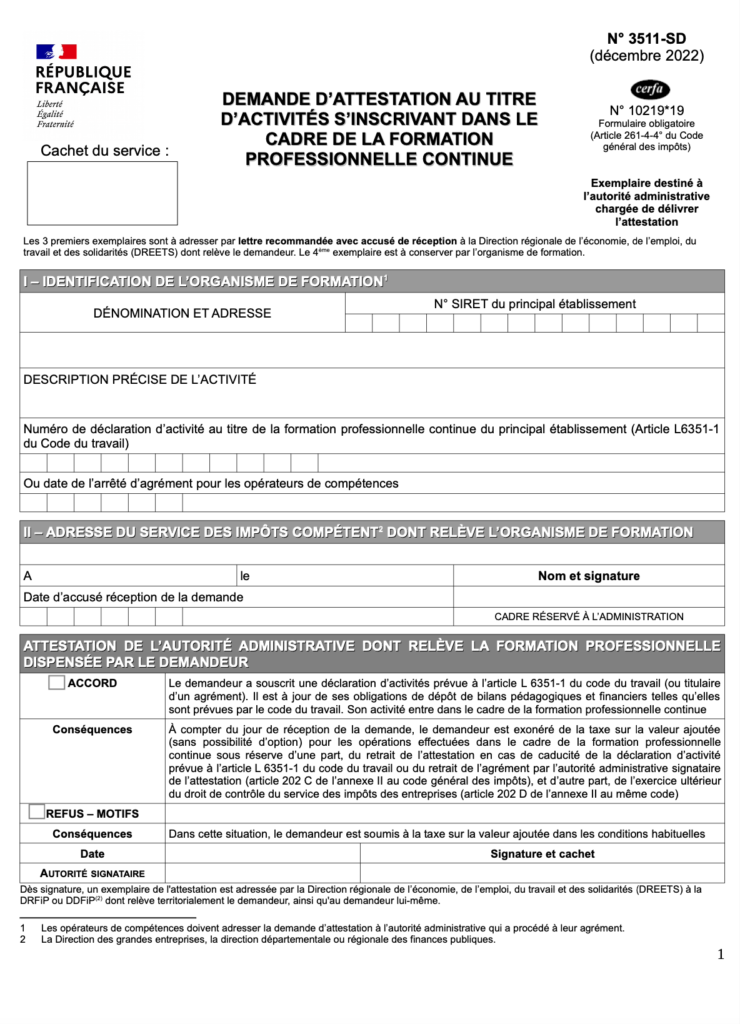

Envoyer le Formulaire 10219*16 à la DREETS :

Une fois le NDA obtenu, les organismes de formation doivent remplir et envoyer le Formulaire 10219*16 à la DREETS en renseignant le numéro de déclaration d’activité qui leur a été délivré. Ce formulaire est une démarche administrative cruciale pour officialiser l’activité de formation. En le soumettant correctement rempli, l’organisme de formation confirme sa conformité aux normes éducatives et administratives en vigueur.

L'Exonération de TVA : Un Droit Délivré

Suite à ces démarches, l’exonération de TVA est automatiquement accordée à l’organisme de formation. Une fois que l’organisme a obtenu son NDA et a envoyé le formulaire requis à la DREETS, l’exonération de TVA est délivrée de droit. Cela signifie que l’organisme de formation est exempté de la TVA sur les prestations de services et les livraisons de biens étroitement liées à la formation professionnelle continue.

La franchise en base de TVA

Il existe en France le principe de franchise en base de TVA. Il s’agit d’un régime de TVA qui exonère les entreprises du paiement de la TVA. Ce régime fiscal s’applique à toutes les entreprises dont le chiffre d’affaires (CA) de l’année précédente ne dépasse pas certains seuils. Ainsi, si vous venez de créer votre structure ou si votre chiffre d’affaires de l’année civile précédente est inférieur à 36 800 €, vous bénéficiez d’une exemption de TVA. Aussi, même sans avoir fait votre demande d’exemption de TVA, vous pouvez facturer hors TVA via le principe de franchise en base de TVA.

Quelles Prestations Sont Affranchies de TVA ?

Il est essentiel de comprendre que l’exonération de la taxe sur la valeur ajoutée (TVA) ne concerne que les prestations directement liées à la formation professionnelle continue, et ce, uniquement dans le cadre des conventions de formation ou des contrats de formation professionnelle. Cette exonération ne s’applique pas à l’ensemble des activités d’un organisme de formation. En d’autres termes, les organismes de formation peuvent délivrer divers services, y compris des conseils ou d’autres prestations de services, qui ne sont pas liés à la formation professionnelle continue. Ces prestations restent assujetties à la TVA.

Concrètement, cela signifie que seules les activités éducatives spécifiées dans une convention de formation professionnelle ou un contrat de formation professionnelle peuvent bénéficier de l’exonération de TVA. Toute autre activité, même si elle est exercée par un organisme de formation, est soumise aux règles fiscales habituelles, y compris l’application de la TVA.

Cette distinction est cruciale car elle permet de comprendre que l’exonération de TVA n’est pas une exonération globale pour l’ensemble de la structure d’une entreprise de formation. Au contraire, elle offre à l’organisme de formation la possibilité d’être exonéré de TVA uniquement sur les prestations de formation professionnelle continue qu’il dispense dans le cadre des conventions ou contrats spécifiques. Ainsi, les organismes de formation qui délivrent des prestations de service en parallèle de leur activité de formation devront tenir une double comptabilité : une comptabilité de prestations de services soumises à la TVA, et une autre exemptée de TVA. Cette double comptabilité servira notamment à la bonne réalisation du Bilan Pédagogique et Financier que doivent rendre les organismes de formation chaque année, listant ainsi l’ensemble de leur prestation de formation.

Quels sont les avantages de l'exonération de TVA pour un organisme de formation ?

Selon le cas de figure, l’exonération de TVA peut être avantageuse ou non pour les organismes de formation. D’une part, cela permet d’appliquer un prix compétitif du moment que leurs clients ne bénéficient pas du remboursement de TVA. D’autre part, il annihile le reversement de cette taxe sur les investissements et dépenses effectués. Dans ce sens, il importe d’étudier le type de clients et le montant de TVA payée.

Pour les formations professionnelles continues en BtoC impliquant des dépenses en amont minimes, vous avez intérêt à demander l’exonération de TVA. Au contraire, dans un cadre BtoB ou si la préparation est coûteuse, la facturation sans TVA ne sera pas rentable. Par ailleurs, il est possible de basculer entre factures exonérées et assujetties à la TVA selon les circonstances.

Dans le cas où l’organisme de formation serait éligible à des subventions publiques, il doit s’exonérer de la TVA. Et pour cause, celles-ci sont assujetties à la TVA, sauf quelques-unes :

- Subventions à but compensatoire d’un service exonéré de base ;

- Subventions de matériels destinés au financement d’un bien spécifique ;

- Recettes générées par les investissements immobiliers.

Je me certifie Qualiopi !

Benoît Boitard est fondateur de Digi-Certif. Diplômé de Sciences Po Paris, spécialité management et qualité au sein des organisations, il est auditeur Qualiopi et responsable qualité au sein de plusieurs organismes de formations depuis 2020.